ノウハウ 収入印紙とは?収入印紙が必要・不必要な契約書や条件・理由を紹介!

更新日:2025年01月23日

投稿日:2021年06月16日

収入印紙とは?収入印紙が必要・不必要な契約書や条件・理由を紹介!

契約書には収入印紙が必要、と全ての契約書に貼ったり、契約書作成のたびに貼らなければいけない印紙の額を法務や経理の方に都度確認・検索する手間はありませんか。

この記事では印紙の複雑な制度を確認・ご説明し、収入印紙が必要な契約書はどれか、また電子化された契約書に収入印紙が不要な理由などを解説します。

収入印紙とは

収入印紙とは、国庫の収入となる租税・手数料その他の収納金の徴収のために政府が発行する証票です。租税や手数料の支払いの証明となる印刷物で、領収書や申請書などの対象書類に貼付して用います。「印紙」と呼ばれることもあります。

例えば経済取引等に伴って契約書や領収書などの文書を作成した場合には、印紙税法に基づきその文書に課税される税金、いわゆる印紙税を「収入印紙」を購入して貼付することにより納付されます。

>>収入印紙がいらない電子契約システムの検討に役立つ『電子契約システム比較ガイド』を見てみる ⇒資料はこちらから

収入印紙を貼らないとどうなるか

契約の有効性には関係ない

収入印紙を貼る必要がある文書は、印紙税法に定められています。収入印紙を貼らなければいけない契約書に印紙を貼っていなくとも、その契約書の内容たる契約が締結されていなかったことになるわけではありません。

なぜなら契約は口頭でも成立するため、契約書は契約の締結完了を左右するものではない上、契約書が有効に成立しているかは印紙と無関係だからです。

ペナルティが発生する

もっとも、上記の通り収入印紙は納税の手段であるため、収入印紙を貼り忘れてしまうと納税の義務を怠ったことになります。

後日税務署の調査で印紙の貼り忘れが発覚すると、既定の金額の3倍にあたる金額を納めなければいけない場合もあります。

例外的に、調査で3倍の金額を納めなければいけないと予知できない状況で、課税文書の作成者が所轄税務署長に対し、作成した課税文書について印紙税を納付していない旨の申出をした場合は、その過怠税はすなわち印紙税額の1.1倍になります。

どちらにせよ、思わぬ出費とならないよう、印紙が適切に貼られているか確認しなければなりません。

収入印紙の要不要の基準

作成した領収書や契約書などの文書や帳票に、収入印紙の貼付(課税)が必要とされるのは、その契約書が「印紙税法」で定められた「課税文書」に該当する場合です。

収入印紙が必要な「課税文書」とは

課税文書とは、「印紙税法別表第1(課税物件表)」に掲げられた20種類の文書のうち「課税」が必要と定められている文書をさします。世の中にある文書は20種類に分類され、その分類ごとに課税事項が定められています。この課税事項のうち、条件によっては収入印紙が不要と定められている文書があり、その場合は「収入印紙の貼付が不要」です。

例えば、レシートや領収書などの「金銭又は有価証券の受取書」について、受取金額が5万円未満のものは非課税です。そのため、私たちがスーパーやコンビニで行う日常的な買い物のレシートに、収入印紙を貼付する必要がないのです。

課税文書に該当する書類かどうか判断に迷う場合は国税庁の「No.7100 課税文書に該当するかどうかの判断」をご覧ください。

収入印紙の貼付ルール

この20種類の課税文書のうち、作成されることの多い一部の文書について抜粋して解説します。

第1号文書:不動産、鉱業権などの契約書(条件付き)

第1号文書には4種類の契約書が規定されています。印紙税額は、記載された金額により異なります。例えば、契約書に記載の金額が1万円未満であれば非課税ですが、1万円以上10万円以下だと200円、10万円を超え50万円以下だと400円などと定められています。

具体的には、以下のようなルールで印紙税が異なってきます。

| 10万円以下 のもの | 200円 |

|---|---|

| 10万円超 50万円以下 のもの | 400円 |

| 50万円超 100万円以下 のもの | 1,000円 |

| 100万円超 500万円以下 のもの | 2,000円 |

| 500万円超 1,000万円以下 のもの | 10,000円 |

| 1,000万円超 5,000万円以下 のもの | 20,000円 |

| 5,000万円超 1億円以下 のもの | 60,000円 |

| 1億円超 5億円以下 のもの | 100,000円 |

| 5億円超 10億円以下 のもの | 200,000円 |

| 10億円超 50億円以下 のもの | 400,000円 |

| 50億円 を超えるもの | 600,000円 |

| 契約金額の記載が ないもの | 200円 |

第1号文書は以下の書類が該当します。

①不動産、鉱業権、無体財産権、船舶若しくは航空機又は営業の譲渡に関する契約書

不動産売買契約書、不動産交換契約書、不動産売渡証書などがこれにあたります。ここでいう無体財産権とは「特許権、実用新案権、商標権、意匠権、回路配置利用権、育成者権、商号及び著作権」のことであり、たとえば「著作権の譲渡契約」は課税文書に該当します。

これに該当する書類のうち「不動産の譲渡に関する契約書」については、契約期間に応じて印紙税額の軽減が適用される場合があります。

②地上権又は土地の賃借権の設定又は譲渡に関する契約書

土地賃貸借契約書、土地賃料変更契約書などがあたります。

③消費貸借に関する契約書

金銭借用証書、金銭消費貸借契約書などです。利息は、印紙税額を決定する記載金額には含まれません。

④運送に関する契約書

運送契約書、貨物運送引受書などが含まれます。乗車券、乗船券、航空券及び送り状は含まれません。

第2号文書:請負に関する契約書

第2号文書は、請負に関する契約書です。第2号文書には、工事請負契約書、物品加工注文請書、広告契約書、映画俳優専属契約書などがあります。第1号文書と同様、契約金額に応じて印紙税額も異なります。

具体的には以下のようなルールで印紙額が異なります。

| 100万円以下 のもの | 200円 |

| 100万円超 200万円以下 のもの | 400円 |

| 200万円超 300万円以下 のもの | 1,000円 |

| 300万円超 500万円以下 のもの | 2,000円 |

| 500万円超 1,000万円以下 のもの | 10,000円 |

| 1,000万円超 5,000万円以下 のもの | 20,000円 |

| 5,000万円超 1億円以下 のもの | 60,000円 |

| 1億円超 5億円以下 のもの | 100,000円 |

| 5億円超 10億円以下 のもの | 200,000円 |

| 10億円超 50億円以下 のもの | 400,000円 |

| 50億円を超えるもの | 600,000円 |

| 契約金額の記載が ないもの | 200円 |

ただし、「建設工事の請負に関する契約書」のうち、契約書に記載された契約金額が一定額を超えるものについては、税率の軽減がある場合があります。

第5号文書:会社の合同や吸収などの契約書

第5号文書は、合併契約書又は吸収分割契約書若しくは新設分割計画書です。

ただし、会社法又は保険業法に規定する合併契約を証する文書か、会社法に規定する吸収分割契約又は新設分割計画を証する文書に限ります。

印紙税額は、一律で4万円です。

第7号文書:継続的取引の基本となる契約書

売買取引基本契約書、代理店契約書、業務委託契約書などが挙げられます。契約期間が3カ月以内で、更新の定めのないものは除くとされています。

印紙税額は、一律で4,000円です。

領収書・請求書の収入印紙貼付ルール

取引回数が多いものの、解釈が難しい領収書や請求書への収入印紙貼付ルールについて解説します。

領収書の収入印紙貼付ルール

領収書は、印紙税額一覧表の第17号文書の「金銭又は有価証券の受取書」に該当するため5万円以上の領収書には収入印紙が必要です。

この受取金額に「消費税」は含まれませんが、書面内に正しく消費税額を抜いた金額の記載がないと収入印紙が必要になる可能性があるのでご注意ください。

具体的な印紙税のルールは以下の通りです。

| 5万円以上 100万円以下 のもの | 200円 |

| 100万円超 200万円以下 のもの | 400円 |

| 200万円超 300万円以下 のもの | 600円 |

| 300万円超 500万円以下 のもの | 1,000円 |

| 500万円超 1,000万円以下 のもの | 2,000円 |

| 1,000万円超 2,000万円以下 のもの | 4,000円 |

| 2,000万円超 3,000万円以下 のもの | 6,000円 |

| 3,000万円超 5,000万円以下 のもの | 10,000円 |

| 5,000万円超 1億円以下 のもの | 20,000円 |

| 1億円超 2億円以下 のもの | 40,000円 |

| 2億円超 3億円以下 のもの | 60,000円 |

| 3億円超 5億円以下 のもの | 100,000円 |

| 5億円超 10億円以下 のもの | 150,000円 |

| 10億円超 のもの | 200,000円 |

| 受取金額の記載がないもの | 200円 |

この「受取金額」については少し解釈が複雑であるため、正しい理解が必要となります。

例えば、領収額が借入金や保険金などの売上代金以外で5万円以上になる場合は、領収額がいくら増えても印紙税額は一律200円です。

領収書の金額が5万円未満なら印紙不要

金銭や有価証券を受け取った際に発行する領収書でも、非営利の公益法人や個人などは、営業活動とみなされず印紙税が非課税となり、収入印紙の貼付は不要になります。

そして、営利を目的とする一般企業や個人の営業による売上代金を受け取った際の領収書であっても、領収書へ記載された金額が5万円未満の場合は非課税になるため、印紙が不要です。

また、借入金や保険金、損害賠償金などの売上代金以外にかかる金銭や有価証券を受け取った際の領収書も、5万円未満であれば非課税になります。

電子発行した領収書は印紙不要

領収書を電子発行すると印紙は不要です。「印紙税法基本通達第44条」により、領収書を電子発行してメール送信する場合は、印紙税法上、課税文書を作成/交付したことにはならないため収入印紙は不要となるのです。

同様の理由から、FAXやPDFファイルなどを送信する場合も収入印紙の貼付は不要となります。

請求書の収入印紙貼付ルール

基本的に、請求書には収入印紙は不要です。「印紙税法別表第1(課税物件表)」の20種類の文書のなかに請求書はないからです。

請求書兼領収書の場合は、印紙が必要になる

もっとも、請求書に「領収」や「済」、「了」などの記載や印鑑等があり、領収したことが証明される場合もあります。この場合、領収書も兼ねられていることになるため、収入印紙の貼付が必要です。

その場合に必要となる印紙税額は、一般企業等の営業による領収額が5万円未満の場合は、領収書発行時と同じように非課税となり、5万円以上は金額により税額が上がっていきます。ちなみに5万円以上の印紙税額は、5万円以上100万円以下の領収金額の場合は200円、100万を超えて200万円以下は400円と通常の領収書と同じ金額が必要です。

借入金や保険金などの売上代金以外を領収した場合も領収書発行ルールと同様、5万円を超える場合は一律200円の収入印紙を貼らなくてはなりません。

印紙税の軽減措置について

印紙税が必要なものの、様々な理由で軽減措置が取られている文書があります。こちらについて1つずつ解説をします。

「不動産譲渡契約書」(1号文書)及び「建設工事請負契約書」(2号文書)

前項で解説した「不動産譲渡契約書」(1号文書)及び「建設工事請負契約書」(2号文書)の、平成30年4月1日から令和4年(2022年)3月31日までに作成されるものについて印紙税の軽減措置が適用される件については、こちらのページでも詳しく説明があるので、ご覧ください。

詳細はこちら:「不動産譲渡契約書」及び「建設工事請負契約書」の 印紙税の軽減措置の延長について

自然災害等により被害を受けた方の「不動産の譲渡に関する契約書」や「消費貸借に関する契約書」

自然災害等により被害を受けられた方が作成する「不動産の譲渡に関する契約書」や「消費貸借に関する契約書」などで一定の要件に該当する文書については、印紙税を非課税とする措置がされています。

詳細はこちら:自然災害等により被害を受けた方が作成する契約書等に係る印紙税の取扱い

収入印紙が不要となる条件

課税文書であるが非課税となる場合

契約内容が印紙税法の課税文書に該当しても、記載の金額によって「非課税文書」となる場合があります。

例えば、レシートや領収書などの「金銭又は有価証券の受取書」について、受取金額が5万円未満のものは非課税です。

電子契約した課税文書

課税文書のうち、一部文書については電子契約が認められており、この文書については「印紙税法基本通達第44条」により、電子契約の場合紙に課税事項が記載されていないため、課税文書と定義されず印紙税が課税されません。

ただし、プリントアウトして印鑑を押す場合、収入印紙が必要となる場合がある、など様々なルールがあるので利用をする際はよく確認が必要です。

収入印紙不要の「電子契約」を実現するには

電子契約の場合、収入印紙は必要ない

前述のように「印紙税法基本通達第44条」により、電子契約の場合紙に課税事項が記載されていないため、課税文書と定義されず印紙税が課税されません。

ただし、プリントアウトして印鑑を押す場合、収入印紙が必要となる場合がある、など様々なルールがあるので利用をする際はよく確認が必要です。

参照元:国税庁「請負契約に係る注文請書を電磁的記録に変換して電子メールで送信した場合の印紙税の課税関係について」別紙1-3

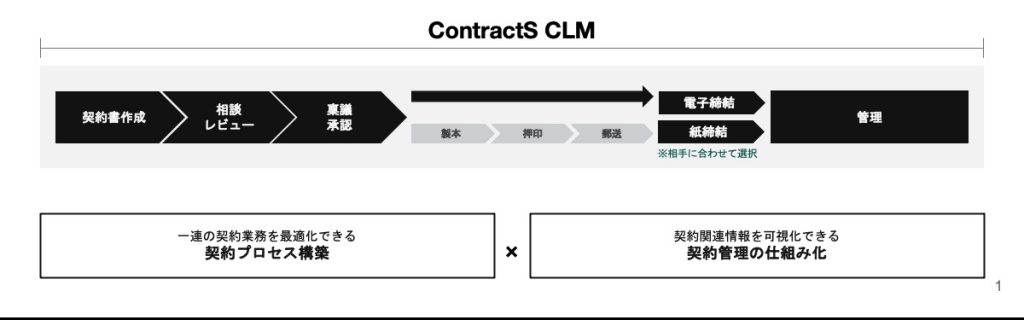

電子契約システムを探しているならContractS CLMがおすすめ

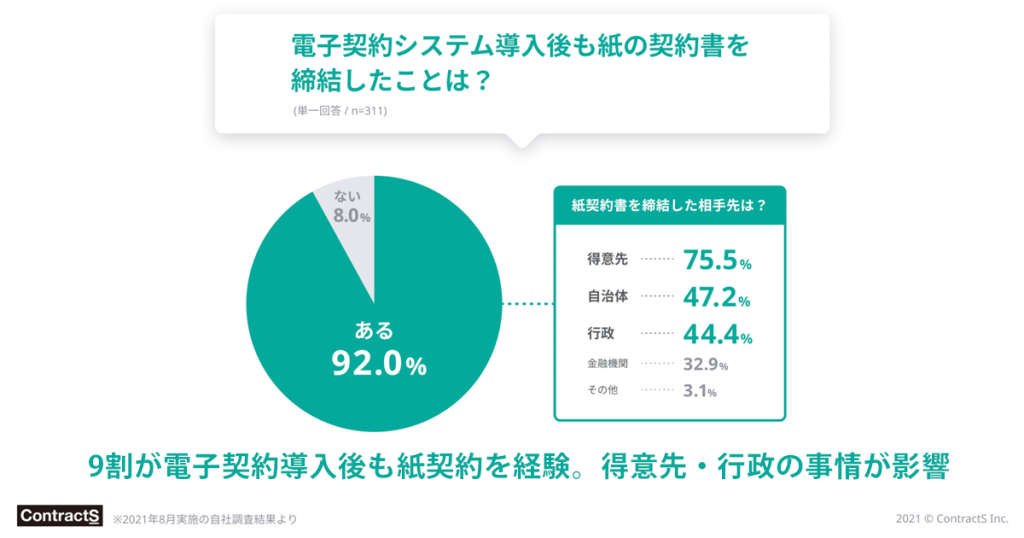

課税の面など様々な点でメリットがある電子契約システムですが、実際に電子契約システムを導入し、電子締結可能になっても、実はまだまだ紙で契約を締結する必要性が多くあります。

ContractS株式会社が2021年8月に契約実務を担当している方向けに実施した調査「契約業務のデジタル化に関する実態調査」では、電子契約システム導入後も紙の契約書を締結した経験があると回答した方は92.0%になりました。

ContractS CLMは、電子締結、紙締結、他社の電子契約システムを利用した締結等様々な形式で締結することを前提にシステム設計がされています。どの締結方法でも一つのシステムで管理でき、紙の場合は締結後のPDFアップロードを忘れないタスクという通知システムを備えているなど、締結後の契約書管理がスムーズにできます。

契約書作成〜管理までをワンプラットフォームで管理できる、スムーズなワークフローに実現など、導入することであらゆる契約業務が最適化するContractS(コントラクツ)CLM の資料はこちらからダウンロードいただけます。

収入印紙貼付に関してよくある質問

Q.収入印紙の代金は誰が負担するのか

A.収入印紙の代金は原則として課税文書を作成した者が負担します。ただし、2通を作成して双方が1通ずつ保管する契約書の場合、2通とも収入印紙が必要なため、双方が連帯して1通ずつ印紙代を負担することが多いです。

Q.収入印紙は契約書のどこに貼るか

A.収入印紙の貼付位置は、左上の余白部分であることが一般的です。貼り付けた後には、契約書に押印した印鑑もしくは署名で消印を行います。

印紙税法は、一度貼付した印紙の再使用を防ぐため、契約書に貼付した収入印紙と契約書の両方に印影がかかるように契約者の押印または署名をすることを定めています。消印を行わなかった場合、契約書に貼付した印紙の額と同じ額を過怠税(かたいぜい)として徴収されますので、注意が必要です。

まとめ

印紙は要不要も金額についても基準が複雑です。会社によってはたくさんの契約書等を扱うため、印紙代や調べる手間のコストが大きいところもあるでしょう。

しかし、電子契約の場合印紙が不要です。取引金額が多いなど、印紙税が多くかかる書類を電子締結できればその分印紙代の節約効果は高くなります。印紙代の節約に取り組みたい企業の電子契約への移行が進んでいます。