ノウハウ 収入印紙が必要な文書や金額はいくら?契約書の印紙、税金、課税文書の種類一覧と必要金額を解説

更新日:2025年02月3日

投稿日:2023年10月16日

収入印紙が必要な文書や金額はいくら?契約書の印紙、税金、課税文書の種類一覧と必要金額を解説

「領収書や契約書に貼る収入印紙の金額って?」

「収入印紙はどこで買える?間違って貼付した場合の対処法を知りたい」

収入印紙について、このようにお悩みの方はいませんか?

領収書などの課税文書に貼付しなければならない収入印紙の金額は、課税文書の内容によって異なるため、貼付する前にしっかり調べなければなりません。

今回は、収入印紙の貼付が必要な書類の種類や、貼付すべき金額について、具体例を挙げて分かりやすく解説します。また、収入印紙を購入できる場所や、誤って貼付した場合の対処法、収入印紙代を節約する方法についても解説します。

そもそも収入印紙とは?

収入印紙とは、一定金額以上の領収書や契約書に対し、印紙税法で貼付と消印が義務付けられている証票のことです。

ここでは、収入印紙の貼付が必要・不要な書類を簡単に紹介します。

収入印紙の貼付が必要な書類

収入印紙の貼付が義務付けられている書類のことを、課税文書といいます。

印紙税法で定められている課税文書は、国税庁によって以下の様に第1号文書から第20号文書まで定められています。ただし、文書が必ずしも1つに分類されるとは限らず、例えば第1号文書と第7号文書の両方に該当する場合もあります。

その場合は、詳細は省きますが、ルールに従ってどちらか1つに所属を決定します。

- 不動産・鉱業権・無体財産権・船舶・航空機また営業の譲渡に関する契約書

地上権・土地の貸借権の設定や譲渡に関する契約書

消費貸借に関する契約書

運送に関する契約書 - 請負に関する契約書

- 約束手形・為替手形

- 株券・出資証券・社債券・投資信託・貸付信託・特定目的信託若しくは受益証券発行信託の受益証券

- 合併契約書・吸収分割契約書・新設分割契約書

- 定款

- 継続的取引の基礎となる契約書

- 預金証書・貯金証書

- 倉荷証券・船荷証券・複合運送証券

- 保険証券

- 信用状

- 信託行為に関する契約書

- 債務の保証に関する契約書

- 金銭・有価証券の寄託に関する契約書

- 債権譲渡・債務引受けに関する契約書

- 配当金領収証・配当金振込通知書

- 売上代金に係る金銭・有価証券の受取書

売上代金以外の金銭・有価証券の受取書 - 預金通帳・貯金通帳・信託通帳・掛金通帳・保険料通帳

- 消費貸借通帳・請負通帳・有価証券の預り通帳・金銭の受取通帳などの通帳

- 判取帳

これらの課税文書は、各号の番号をとって「〇号文書」と呼ばれることもあります(例として、請負に関する契約書を「2号文書」といいます)。

課税文書にあたるかどうかは、文書のタイトル・記載文言などから外見的に判断されるのではなく、記載内容に基づいて判断されます。例えば文書に直接的な金額の記載がなくとも、記載されている単価・数量・記号等により当事者間で金額を計算できる場合には、その金額に応じた収入印紙の貼付が必要です。

▶関連記事:収入印紙とは?収入印紙が必要・不必要な契約書や条件・理由を紹介!

収入印紙の貼付が不要な書類

課税対象となる20種類の文書のうち、次のいずれかに該当する文書を非課税文書といい、収入印紙の貼付は不要です。

- 課税物件表の非課税物件の欄に掲げる文書

- 国、地方公共団体または印紙税法別表第二に掲げる者が作成した文書

- 印紙税法別表第三の上欄に掲げる文書で、同表の下欄に掲げる者が作成した文書

- 特別の法律により非課税とされる文書

非課税文書の代表例として、以下のような書類があげられます。

- 電子契約書

- 5万円以下の領収書

- (5万円超であっても)FAXやPDFで発行した領収書

- 1万円未満の契約書

- 雇用関係の契約書

例えば東日本大震災にかかる特例など、法令によって非課税文書の対象が広がることもあるため、注意が必要です。課税文書かどうかの判断は難しいため、疑問が生じたら国税庁や税理士などの専門家に相談するようにしましょう。

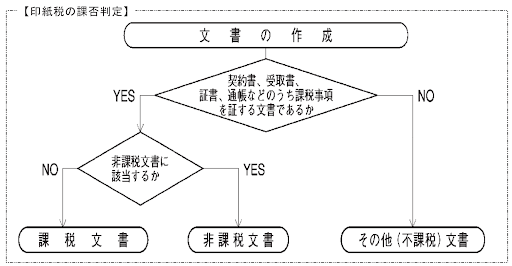

(画像引用:印紙税の手引 – 国税庁)

収入印紙の金額

ここからは、ビジネスの現場でよく用いられる課税文書をとりあげ、具体的な金額や注意点などを解説します。

1号文書|不動産・権利・消費貸借・運送に関する契約書

1号文書は、不動産や地上権などの権利関係、消費貸借、運送に関する文書です。

具体的な文書の例としては、次のような文書が挙げられます。

カテゴリー |

具体例 |

|

不動産、鉱業権、無体財産権、船舶もしくは航空機または営業の譲渡に関する契約書 |

不動産売買契約書、不動産交換契約書、不動産売渡証書など |

|

地上権または土地の賃借権の設定または譲渡に関する契約書 |

土地賃貸借契約書、土地賃料変更契約書など |

|

消費貸借に関する契約書 |

金銭借用証書、金銭消費貸借契約書など |

|

運送に関する契約書(傭船契約書を含む。) |

運送契約書、貨物運送引受書など。 ただし乗車券、乗船券、航空券および送り状は含まれない。 |

1号文書に貼付が必要な収入印紙の金額は、下記の通りです。

記載の契約金額 |

印紙税額 |

|

1万円未満 |

非課税 |

|

10万円以下 |

200円 |

|

10万円を超え50万円以下 |

400円 |

|

50万円を超え100万円以下 |

1千円 |

|

100万円を超え500万円以下 |

2千円 |

|

500万円を超え1千万円以下 |

1万円 |

|

1千万円を超え5千万円以下 |

2万円 |

|

5千万円を超え1億円以下 |

6万円 |

|

1億円を超え5億円以下 |

10万円 |

|

5億円を超え10億円以下 |

20万円 |

|

10億円を超え50億円以下 |

40万円 |

|

50億円を超えるもの |

60万円 |

|

契約金額の記載のないもの |

200円 |

(引用:印紙税額の一覧表(その1)第1号文書から第4号文書まで – 国税庁)

1号文書と3号文書から17号文書に該当する文書で、第1号文書に属すると認められる文書は、契約金額が1万円未満のものでも非課税文書とはならず、印紙税が発生します(10万円以下の200円)。

手間で属人的な契約業務にお困りですか? ContractS CLMならカバー範囲の広さで複数課題を一度に解決します

href=”https://www.contracts.co.jp/download/823/?cta_knowhow” target=”_blank” rel=”noopener”>⇒ContractS CLMの資料を見てみる

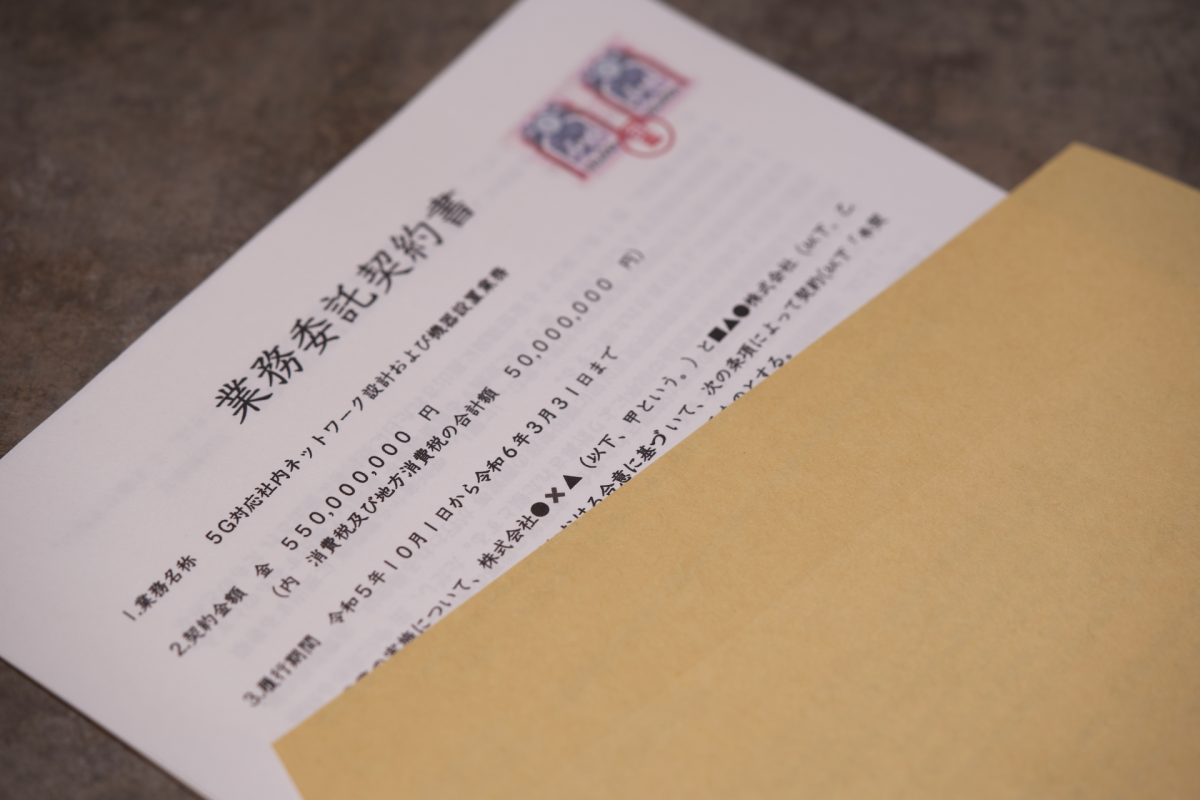

2号文書|請負に関する契約書

2号文書は請負に関する文書で、具体例としては工事請負契約書、工事注文請書、物品加工注文請書、広告契約書、映画俳優専属契約書、請負金額変更契約書などが挙げられます。

記載の契約金額 |

印紙税額 |

|

1万円未満 |

非課税 |

|

100万円以下 |

200円 |

|

100万円を超え200万円以下 |

400円 |

|

200万円を超え300万円以下 |

1千円 |

|

300万円を超え500万円以下 |

2千円 |

|

500万円を超え1千万円以下 |

1万円 |

|

1千万円を超え5千万円以下 |

2万円 |

|

5千万円を超え1億円以下 |

6万円 |

|

1億円を超え5億円以下 |

10万円 |

|

5億円を超え10億円以下 |

20万円 |

|

10億円を超え50億円以下 |

40万円 |

|

50億円を超えるもの |

60万円 |

|

契約金額の記載のないもの |

200円 |

(引用:印紙税額の一覧表(その1)第1号文書から第4号文書まで – 国税庁)

6号文書|定款

6号文書は、株式会社、合名会社、合資会社、合同会社または相互会社の設立のときに作成される定款の原本のことです。

株式会社または相互会社の定款のうち公証人法の規定により公証人の保存するもの以外のものは非課税となります。

|

一律 |

4万円 |

(参照:印紙税額の一覧表(その2)第5号文書から第20号文書まで – 国税庁)

また、会社法以外の特別法に基づき設立される法人(特定目的会社や弁護士法人など)の定款は非課税です(参照:課税される定款の範囲 – 国税庁)。

7号文書|継続取引に関する契約書

7号文書は、継続的な取引の基本となる文書のことで、売買取引基本契約書、特約店契約書、代理店契約書、業務委託契約書、銀行取引約定書などが代表例です。

あくまで「継続」取引に関する文書であるため、契約期間が3カ月以内であり、かつ更新の定めがない単発的な契約書等は非課税となります。

文書のタイトルが「覚書」等となっていても、すでに基本となる契約が締結されており(原契約)、その重要部分を変更するものである場合、「取引の基本」に変更が加えられたものとして7号文書に該当します。

|

一律 |

4千円 |

(参照:印紙税額の一覧表(その2)第5号文書から第20号文書まで – 国税庁)

13号文書|債務の保証に関する契約書

13号文書は、債務の保証に関する契約書(連帯債務も含む)です。

ただし、保証対象となる債務(主たる債務)の契約書に併記される債務保証の契約書、委託に基づく保証委託契約書、損害を補償する損害担保契約書は非課税となります。

|

一律 |

200円 |

(参照:印紙税額の一覧表(その2)第5号文書から第20号文書まで – 国税庁)

15号文書|債権譲渡または債務引受に関する契約書

15号文書は、債権譲渡または債務引受など、合意に基づく債権債務に関する文書です。

|

1万円未満 |

非課税 |

|

1万円以上 |

200円 |

|

契約金額の記載のないもの |

200円 |

(参照:印紙税額の一覧表(その2)第5号文書から第20号文書まで – 国税庁)

17号文書|領収書

17号文書は、売上代金に係る金銭または有価証券の受取書で、商品販売代金の受取書、不動産の賃貸料の受取書、請負代金の受取書、広告料の受取書などが該当します。

クレジットカード決済の場合、実際に金銭のやりとりがされたわけではないため、「金銭の受取書」に該当せず、非課税となります。

また、請求書や納品書等を領収書の代わりに金銭授受の証明文書として発行している場合は17号文書に該当し課税対象になるため、注意が必要です(参照:課税文書に該当するかどうかの判断 – 国税庁)。

記載の金額 |

印紙税額 |

|

5万円未満 営業に関しないもの 有価証券、預貯金証書等、特定の文書に追記した受取書 |

非課税 |

|

5万円以上100万円以下 |

200円 |

|

100万円を超え200万円以下 |

400円 |

|

200万円を超え300万円以下 |

600円 |

|

300万円を超え500万円以下 |

1千円 |

|

500万円を超え1千万円以下 |

2千円 |

|

1千万円を超え2千万円以下 |

4千円 |

|

2千万円を超え3千万円以下 |

6千円 |

|

3千万円を超え5千万円以下 |

1万円 |

|

5千万円を超え1億円以下 |

2万円 |

|

1億円を超え2億円以下 |

4万円 |

|

2億円を超え3億円以下 |

6万円 |

|

3億円を超え5億円以下 |

10万円 |

|

5億円を超え10億円以下 |

15万円 |

|

10億円を超えるもの |

20万円 |

|

受取金額の記載のないもの |

200円 |

その他の文書

その他の文書については、国税庁ホームページよりご確認ください。

参照:印紙税額の一覧表(その1)第1号文書から第4号文書まで – 国税庁

参照:印紙税額の一覧表(その2)第5号文書から第20号文書まで – 国税庁

収入印紙の購入場所

ここまで解説したように、ビジネスの現場で日常的に作成される文書であっても、一定金額以上のものであれば収入印紙の送付が必要です。

以下からは、収入印紙を購入できる場所について解説します。

法務局

収入印紙には様々な額面のものがありますが、法務局であれば 基本的に全ての種類を購入できます。

収入印紙に利用期限は定められていないため、法務局で複数の額面をまとめ買いしておくといいでしょう。

郵便局

郵便局でも基本的に全ての額面の収入印紙を取り扱っていますが、規模が小さい郵便局の場合、大きい額面の取り扱いがない場合もあります 。

最寄りの郵便局が小規模の場合、事前に必要な収入印紙の取り扱いがあるか確認するとよいでしょう。

市区町村役場

各市区町村役場でも収入印紙を購入できます。

収入印紙とよく似た証紙に「収入証紙」と呼ばれるものがあり、こちらは印紙税の支払いには利用できないため注意してください。

コンビニエンスストア

一部のコンビニエンスストアでも収入印紙を購入できます。

ただし、一般的にコンビニエンスストアでは額面200円分の収入印紙しか取り扱っていないため、大きな金額の貼付が必要な場合には、法務局などへ購入しに行きましょう。

金券ショップ

金券ショップでは、収入印紙を額面よりも安い金額で購入できます。

ただし、金券ショップで収入印紙を購入した場合、消費税の計算や帳簿への仕分けの仕方が変わるため、注意が必要です。

誤って収入印紙を購入・貼付した場合の対処法

誤って購入した収入印紙は、原則として現金と交換(返品)できません。

貼付する前・白紙または封筒等に貼付された収入印紙は、郵便局で1枚5円の交換手数料を支払うことで、他の額面の印紙に交換できます。

ただし、貼り付けた部分を切り取ったり、用紙から剥がした印紙は交換対象外となるため、誤って貼付した場合にはそのまま持ち込むようにしましょう。

「綺麗に剥がせば問題ない」と紹介されることもありますが、収入印紙は一度貼付した時点で印紙税を納付したことになり(参照:印紙税法8条 – e-gov法令検索)、再利用は印紙税法に違反する可能性もあるため、絶対に行わないようにしてください。

誤って過大な印紙を貼付したなど、以下のような場合、税務署に持ち込むことで還付金を受け取れます。

- 請負契約書や領収書などの課税文書に貼り付けた収入印紙が過大となっているもの

- 委任契約書などの課税文書に該当しない文書を課税文書と誤認して収入印紙を貼り付けてしまったもの

- 課税文書の用紙に収入印紙を貼り付けたものの、使用する見込みのなくなったもの

(引用:収入印紙の交換と印紙税の還付について– 国税庁)

収入印紙を貼り忘れた場合のペナルティ

課税文書に収入印紙を貼り忘れた場合、文書を作成した側は、印紙税額の3倍に相当する過怠料を支払わなければなりません(参照:印紙税法20条 – e-gov法令検索)。

ただし、作成者が自ら所轄の税務署に報告することで過怠料を1.1倍に抑えられることがあります。(参照:印紙を貼り付けなかった場合の過怠税 – 国税庁)。

なお、文書を受け取った側には特にペナルティはありません。

電子文書なら収入印紙は不要

電子契約書など、電子的に作成された文書の場合、紙で作成した場合には課税文書となる場合であっても非課税となります。

このことは国税庁の回答および総理大臣による国会答弁でも認められており、近年電子契約が普及している要因ともなっています。

電子契約システムの導入は、収入印紙代の節約だけではなく、業務効率化や文書の改ざん・紛失リスクの軽減にも繋がるため、まだ導入していない会社はこの機会に導入を検討してみてはいかがでしょうか。

電子文書で収入印紙が不要となる具体的な根拠や、電子契約を印刷した場合の取り扱いについては、こちらの記事でも詳しく解説しています。

▶関連記事:なぜ電子契約では印紙が不要なのか?理由と根拠を分かりやすく解説

まとめ

今回は課税文書の種類や、主な課税文書の収入印紙額について解説しました。

契約書や領収書など、日常的に作成される文書であっても、一定金額を超える場合には収入印紙の貼付が必要であり、もし貼付を怠ると過怠料を課される可能性もあります。

収入印紙は法務局等で購入できますが、購入にかかる時間的・金銭的コストも、企業活動全体でみると軽視できるものではありません。

電子文書であれば、本来課税文書となる文書であっても収入印紙を貼付する必要はなくなり、また業務効率化など様々なメリットを受けることが可能です。