ノウハウ 【2023年最新・総まとめ】改正電子帳簿保存法とは?対象と要件をわかりやすく解説!

更新日:2025年03月28日

投稿日:2023年05月25日

【2023年最新・総まとめ】改正電子帳簿保存法とは?対象と要件をわかりやすく解説!

電子帳簿保存法は2021年に改正され、多くの事業者に影響を受けるため、対応にお困りの方も多いと思います。今回はこれから対応を行う方に向けて、電子帳簿保存法の概要や要件、対応方法について分かりやすく解説していきます。

▶︎もっと詳しく知る!

【無料ダウンロード】「2023年最新版 電子帳簿保存法 対応ガイド」

そもそも電子帳簿保存法とは?

まず最初に、電子帳簿保存法の概要について紹介します。

電子帳簿保存法の概要

電子帳簿保存法とは、紙での保存が原則だった税務関係書類をデータ形式での保管を可能とする法律です。

正式名称を「電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律」といい、電帳法(でんちょうほう)と略されることもあります。

2005年に、スキャナ保存制度(4条3項)の追加がされてから計6回にわたって段階的に改正が加えられ最近では2022年に改正、施行されています。

電子帳簿保存法の目的

電子帳簿保存法の目的は、税務手続きの円滑化と、紙での書類保管にかかるコストや場所の問題を解消することにあります。

改正によって、会計ソフトやスマートフォンなどを使用して税務関係書類を保存管理することが可能になります。

これまで紙保管が必須だったために、倉庫で契約書を探し出す作業、印刷・製本の作業などをはじめとする改善の必要な非効率な業務が効率化が期待できます。

法律の背景と制定、改正の経緯

電子帳簿保存法は1998年7月に施行され、その後も時代の変化に合わせて改正が重ねられており、2023年現在ですでに6回の改正が行われています。

| 1998年7月 | 施行 |

| 2005年改正 | スキャナ保存制度(4条3項)の追加 |

| 2015年改正 | スキャナ保存制度の要件緩和 契約書・領収書の金額上限の廃止 |

| 2016年改正 | スキャナ以外(携帯電話やデジタルカメラ)での撮影を許可 |

| 2019年改正 | 過去分の重要書類も税務署に届出をすればスキャナ保存可能 |

| 2020年改正 | タイムスタンプ以外の利用を許可 |

| 2021年改正 | 大幅な要件緩和(後述) |

電子帳簿保存法は、今後も更に発展的に改正されることが想定されます。

そのため電子帳簿保存法に関するリサーチをする際には、常に最新の情報をチェックするようにしましょう。

▶関連記事:【2024年1月義務化】電子帳簿保存法改正はいつ?要件を徹底解説!

【2023年最新版】最近の法令の改正内容を総まとめ

税制改革の一環として行われた2021年の電子帳簿保存法改正は、これまでの改正の中でも最も抜本的な改正であり、あらゆる事業者が改正に対応する必要があります。

2021年改正の主なポイントをまとめると、次の通りです。

電子帳簿等保存に関する改正ポイント

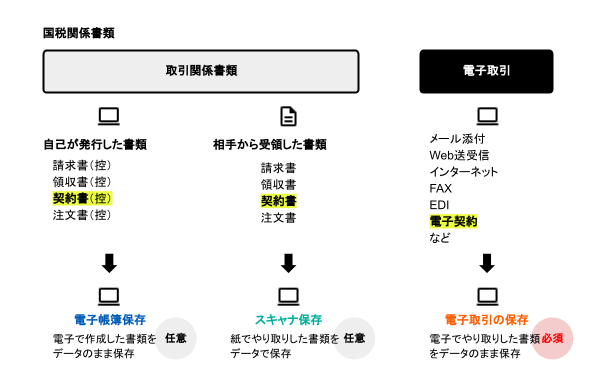

電子帳簿保存法において、電磁的記録による保存方法は、①電子帳簿等保存②スキャナ保存③電子取引の3つに分けられています。

主な変更点は3つです。

|

事前承認制の廃止

これまで、電子帳簿等の保存をするためには事前に税務署長の許可を得る必要がありましたが、事業者の負担軽減のため、この許可制度は廃止されました(スキャナ保存も同様)。

過少申告加算税の軽減

下の優良な電子帳簿の要件を満たしていて、事前に申請を行った場合、国税関係帳簿の記録に漏れがあった際に過少申告税が5%軽減される措置が新設されました。

【対象】 ①所得税法・法人税法に基づき青色申告者が保存しなければならないこととされている総勘定元帳、仕訳帳その他必要な帳簿(売掛帳や固定資産台帳等) ②消費税法に基づき事業者が保存しなければならないこととされている帳簿 |

ただし、申告漏れについて隠蔽や仮装とみられた場合には適用外となります。

引用元:電子帳簿保存法が改正されました – 国税庁

▶︎もっと詳しく知る!

【無料ダウンロード】「2023年最新版 電子帳簿保存法 対応ガイド」

電子帳簿保存の要件緩和

「その他の電子帳簿」が新設され、下の3つの要件を満たしておけば電子データによる保存が可能となりました。

【最低限の要件】

|

ただし、複式簿記など正規の簿記の法則に則った方法で作成されている必要があります。

スキャナ保存に関する改正ポイント

スキャナ保存に関する主な変更点は4つです。

|

事前承認制の廃止

電子帳簿等保存と同様、電磁的に国税関係書類を保存する場合には事前に税務署長の許可を得る必要がありましたが、スキャナ保存要件においても許可制度が廃止されました。

タイムスタンプ・検索要件の緩和

改正前は、タイムスタンプ付与、入力項目の記入を受領者が入力する場合自署して3営業日以内に、経理部門が入力する場合、2か月と7営業日以内に行う必要がありました。

改正後は、これら2つの作業について期限が「最長2か月と概ね7営業日以内」に統一され改正前と比べると事務処理に余裕をもてるようになります。

また、保存時刻がわかり、記録した事項(日付、金額など)を確認できる(あるいは訂正又は削除ができない)システムを利用して保存したデータについてはタイムスタンプが不要になりました。

【タイムスタンプとは?】 タイムスタンプとは、①タイムスタンプが付与された時点でデータが存在していたこと、および②タイムスタンプ付与後にデータが改ざんされていないこと、を証明するたものシステムで、事業者の要求に基づき、時刻認定局(TSA)と呼ばれる事業者が発行します。 |

検索要件については、国税関係書類に記載すべき取引年月日、取引金額、取引先が検索可能で、税務調査の際にデータをダウンロードできる状態であれば範囲指定、項目を組み合わせて条件を設定できる機能を満たさなくてもよくなりました。

【不要となった条件】

|

適正事務処理要件の廃止

適正事務処理要件とは、国税関係書類の受け取りから入力までについて、次の3つに関する規定を定め、実行することを定めたものです。

| 1 相互に関連する各事務について、それぞれ別の者が行う体制(相互けんせい) 2 当該各事務に係る処理の内容を確認するための定期的な検査を行う体制及び手続(定期的な検査) 3 当該各事務に係る処理に不備があると認められた場合において、その報告、原因究明及び改善のための方策の検討を行う体制(再発防止) |

不正があった場合の重加算税の加重

スキャナ保存された電子データに隠蔽、仮装などの不正があった場合の申告漏れに加算される重加算税が10%加重される措置が整備されました。

電子取引に関する改正ポイント

電子取引に関する主な改正ポイントは4つです。

|

タイムスタンプ要件・検索要件等の緩和

スキャナ保存の要件と同様、下記要件の緩和が行われました。

|

検索機能の不要措置

これに加え、法人で電子取引が行われた事業年度の2年前の事業年度の売上高が 5,000 万円以下である場合、税務調査の際にダウンロードが可能な状態であれば検索要件の全てが不要になりました。

また、保存時刻がわかり、記録した事項(日付、金額など)を確認できる(あるいは訂正又は削除ができない)システムを利用して保存したデータについてはタイムスタンプが不要になりました。

タイムスタンプとは? タイムスタンプとは、①タイムスタンプが付与された時点でデータが存在していたこと、および②タイムスタンプ付与後にデータが改ざんされていないこと、を証明するたものシステムで、事業者の要求に基づき、時刻認定局(TSA)と呼ばれる事業者が発行します。 |

検索要件については、国税関係書類に記載すべき取引年月日、取引金額、取引先が検索可能で、税務調査の際にデータをダウンロードできる状態であれば範囲指定、項目を組み合わせて条件を設定できる機能を満たさなくてもよくなりました。

電子取引の紙保存廃止

改正前は、紙に出力して書類を保管する方式が電子取引情報の保存方法として認められていましたが、改正により電子データでの保存が義務化されました。

※消費税における電子取引の取引情報等に係る電磁的記録については、引き続き書面出力の保存が認められています。

重加算税の整備

電子帳簿保存、データ保存と同様、電子データに隠蔽、仮装などの不正があった場合の申告漏れに加算される重加算税が10%加重される措置が整備されました。

いつから義務化?電子帳簿保存法への対応は必要?

2021年改正により、基本的に全ての事業者が、全ての電子取引の記録をデータ保存しなければならなくなりました。

もっとも電子データ保存の義務化については、2023年12月31日までの猶予措置(宥恕期間)が設けられており、期間内の電子取引については印刷による保存も認められています。

2023年度税制改正大綱では、現行の経過措置は適用期限(2023年12月31日)の到来をもって廃止された上で、2024年1月1日以降は、次の要件を全て満たす場合に限って印刷による保存が認められるとされています。

参照:令和5年度税制改正の大綱 – 財務省 |

しかし、「相当の理由」という要件は不明確であり、税務調査のリスクを考えると、やはり2023年末までに改正電子帳簿保存法に対応しておくことが望ましいといえるでしょう。

こちらの記事でも詳しく解説しています。

電子帳簿保存法の対象となる事業者や要件

以下からは、電子帳簿保存法の対象となる事業者や、書類の内容を解説します。

電子帳簿保存法の対象事業者

電子帳簿保存法の対象事業者は、全ての事業者です。法人化の有無や、事業内容・規模は関係ありません。

特に2021年改正により、実質的にみて全ての事業者が電子帳簿保存法に従ったデータ保存・管理をしなければならなくなりました。

電子帳簿保存法の対象書類

電子帳簿保存法の対象となる書類は、以下の3種類に大別されます。

- ①電子帳簿等保存の対象書類

- ②スキャナ保存の対象書類

- ③電子取引の対象書類

ここでは、対象書類の概要や具体例を紹介します。

①電子帳簿等保存の対象書類

電子帳簿保存とは、会計ソフト等で作成した帳簿類や国税関係書類など、電子的に作成したデータをそのまま保存することをいいます。

具体的な対象書類には、次のようなものがあります。

帳簿類 | 仕訳帳 総勘定元帳 現金出納帳 買掛金元帳 固定資産台帳 など |

決算関係書類 | 貸借対照表 損益計算書 棚卸表 など |

取引関係書類 | 契約書 見積書 請求書 領収書 など |

取引情報 | 電子取引(インターネット取引、Eメール取引、クラウド取引など)を行った場合の取引情報 |

②スキャナ保存の対象書類

スキャナ保存とは、取引先等から紙で受領・作成した書類を画像データとして保存することです。

スキャナ保存の対象は、紙で受領・作成した取引関係書類であり、例えば契約書、見積書、請求書、領収書などが挙げられます。

③電子取引の対象書類

取引関係書類(契約書など)が取引先等から電子データで送られてきた場合や、自社から送付した場合には、電子データをそのまま保存しておく必要があります。

繰り返しになりますが、2021年改正により電子取引のデータ保存義務は全ての事業者に課されているため、電子取引を行っている事業者はすぐにでも対応しなければなりません。

契約書の取り扱いについては、下記記事もおすすめです。

電子帳簿保存法の対象外となる書類

手書きで作成された国税関係帳簿は、電子データでの保存は認められておらず紙で保管する必要があります。

電子帳簿保存法の要件

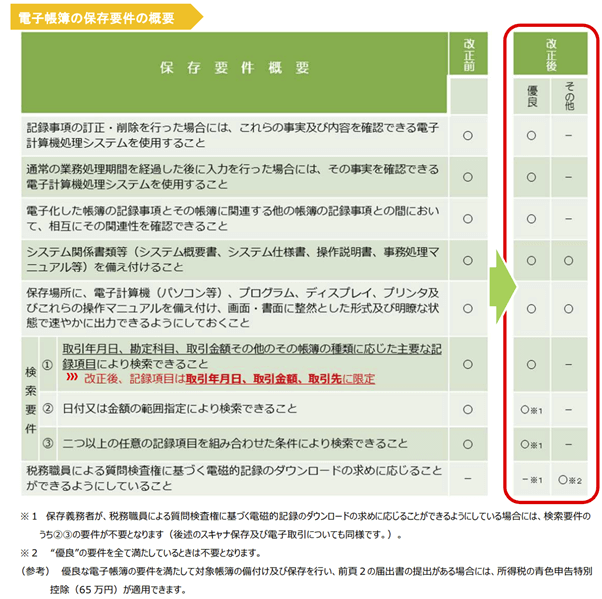

電子データは紙の書類以上に改ざんが容易なため、電子帳簿保存法では、電子保存をするための要件が定められています。

具体的な要件は保存方法によって異なりますが、共通する要件として①真実性要件と②可視性要件が課せられています。

簡単にいうと、①改ざんが不可能な仕組みを確保し、②税務調査時にしっかりと説明できる体勢を整えておくことが電子帳簿保存の大まかな要件となります。

真実性要件

真実性とは、電子記録の改ざんや削除の抑止策を指し、帳簿等を訂正または削除した場合、その事実や訂正前の情報が確認可能であることが求められます。

スキャナ保存の場合には特に要件が厳しく、例えば解像度の規程(200dpi以上・256階調以上)などの要件が課されていましたが、制度の利用促進を図る観点から、2023年度税制改正大綱において以下のとおり更なる要件の緩和措置を講じると言及されています。(※適用の対象は2024年1月1日以後に保存が行われる国税関係書類)

参照:令和5年度税制改正の大綱 – 財務省 |

▶︎もっと詳しく知る!

【無料ダウンロード】「2023年最新版 電子帳簿保存法 対応ガイド」

可視性要件

可視性とは、税務調査時に検索や明確な表示が求められるものです。

取引の年月日、金額、取引先を指定して検索ができることが求められており、日付や金額の範囲を設定して条件を組み合わせることが可能です。

その結果は、整った形式で明確に、画面や書面に迅速に出力できることが必要とされています。

電子帳簿保存法に適応するべき理由とメリット

以下からは、事業者が電子帳簿保存法に対応すべき理由と、対応するメリットを紹介します。

法令への適応

電子帳簿保存法に対応することは、法令順守そのものです。また、違反事業者には罰則が課されることとなっているため、対応が必要となります。

【電子帳簿保存法に違反した場合の罰則】

|

特に青色申告承認の取消しについては、特別控除が使えなくなったり、欠損金の繰り越しができなくなるなど、事業に大きなダメージを与える可能性があります。

国税庁は「電子帳簿保存法に違反しても、直ちに青色申告承認が取消されるわけではない」としていますが、リスクを最小化するためにもシステムの導入を急ぎましょう。

コスト削減と効率化

電子帳簿保存法に従って書類の電子化を進めることで、コスト削減と業務効率化を図ることができます。

ペーパーレス化により印刷のコストを抑えられますし、オフィスの省スペース化も可能です。また、オンライン上で書類を確認できる体制を整えることで、リモートワークなどの多様な働き方を推進することができます。

電子帳簿保存法の注意点

続いて、電子帳簿保存法への対応に伴う注意点を紹介します。

電子取引の場合の電子データ保存の義務化

契約書などの取引関係書類が取引先等から電子データで送られてきた場合や、自社から電子データ形式で送付した場合、紙に印刷するのではなく電子データとしてそのまま保存しておくことが義務化されました。

罰則も新設されたため、損害を発生させないためによく注意しておく必要があります。

2024年1月1日から対応できる状態になっておく必要があります。

データ管理の負担が増える

電子帳簿保存法では、電子保存するための細かな要件が設けられているため、データ化やデータ管理の手間が生じてしまいます。

もっとも、電子契約書の作成や管理に専用のサービスを利用すればこれらの手間を省くことができ、むしろ業務の効率化につなげることができます。

セキュリティ対策が必要となる

データ化した書類をクラウドなどで管理する場合には、データの流出にも注意しなければなりません。

しかし、電子帳簿保存法ではタイムスタンプ付与などの改ざん防止措置が求められているほか、電子契約書作成サービスなどでは高度なセキュリティシステムが導入されているため、紙で保管する場合よりもセキュリティを強化することも可能です。

令和5年度税制改正大綱における猶予措置

令和5年度(2023年度)税制大綱にて、猶予措置が新設されました。

申請つされた猶予措置では、A,Bどちらもの要件を満たした場合、要件に倣った対応(改ざん防⽌、検索機能など)は不要。電子取引データを保存しておくだけでも構わないとされています。

A 保存時に満たすべき要件に従って電子取引データを保存することができなかったことについて、所轄税務署⻑が相当の理由があると認める場合

B 税務調査等の際に、電子取引データの「ダウンロードの求め」及びその電子取引データをプリントアウトした書面の提示・提出の求めにそれぞれ応じることができるようにしている場合

しかし、相当の理由がどの状態を指すのかはっきりと情報が出ていないため、猶予措置を受けられる前提の準備は危険と言えます。

電子帳簿保存法への対応方法

最後に、電子帳簿保存法に対応するための具体的な方法を解説します。

適切なシステムの導入

まずは、電子帳簿保存法に対応しているシステムを導入しましょう。

例えば、電子取引で用いられた契約書等のデータを毎回自力で保存・保管するのは大変ですが、対応システムを利用すれば、自動で保存されるようになり、業務効率化に繋がります。

システム選びにについては下記の記事も参考にしてください。

自社の現行フローの確認

システムの選定にあたり、自社の業務フローがどのようなものか現行の状態を確認しておきましょう。

プロジェクトを立てて、関係部署に確認する方法や自らが契約業務に関わっている場合はフローを描くことが可能でしょう。システム導入後に解約、再検討にならないために、現行のフローと導入するシステムの相性が良いか、業務の効率化などプラスの影響を生み出すことができるものか検討をしていくことをおすすめします。

社内体制の整備

電子帳簿保存法への対応にあたっては、システムの導入だけではなく、スキャナやモニターといったハードウェアの導入も必要です。

また、システムやハードウェアを使える人材の確保や、マニュアルの整備といった措置も講じておかなければなりません。

電子帳簿保存に関する教育・研修

電子帳簿保存法への対応として、従業員に対する法令・システム操作・セキュリティに関する知識の教育・研修が必要となります。

ContractS CLMは電子取引のデータ保存要件に対応

弊社がご提供する、ワンプラットフォームで契約書の作成から管理までを行えるクラウド型サービス「ContractS CLM」では、同サービス上でやりとりされる契約書データは電子帳簿保存法で定められたデータ保存の要件を満たした形式でクラウド上に保存されます。

対象:「電子取引」に該当する電子契約ファイル(PDF)

保存の要件 | 詳細 | ContractS CLMにおける対応 | 条文 |

保存義務 | 取引関係書類が作成・受領された日本国内の納税地で7年間保存 | ContractS CLMをご契約いただいているお客様の書類データを、ContractS CLMご利用にかかるご契約の有効期間中、クラウド上に保管いたします。 (なお、任意のタイミングで締結済PDFデータをダウンロードいただけます。) | 施行規則 |

真実性の確保 | 認定タイムスタンプまたは社内規程があること | 時刻認証業務認定事業者の認定タイムスタンプが付与されます。 保存担当者・監督者が確認できるようにすることで、1号要件を満たします。 | 施行規則 |

関係書類の備付 | サービス利用方法が誰にでもわかるようマニュアル等を備付すること | ContractS CLMのご利用方法は、以下のヘルプサイトでご確認いただけます。 | 施行規則 |

見読性の確保 | 電子契約の内容が速やかに画面または書面で確認できるようにしておく | ContractS CLMで電子締結をしたデータは、すぐにディスプレイで表示または書面に出力して速やかに確認することが可能です。 | 施行規則 |

検索性の確保 | 主要項目を範囲指定および組み合わせで検索できるようにする | 「検索項目」に各契約書等の情報を入力いただくことにより、検索条件を設定し複数の組み合わせで検索・絞り込み等ができるようになっています。 (取引年月日・取引金額・取引先) | 施行規則 |

まとめ

今回は、電子帳簿保存法の概要や具体的な対応方法について解説しました。2021年の改正により、実質的にすべての事業者が電子帳簿保存法の対象事業者となっており、猶予期間が終了する2023年末までに対応をしなければなりません。

電子帳簿保存法では細かな要件が定められており、すぐに自社で対応することは困難ですが、対応を怠ると法令による罰則を課されてしまいます。

電子帳簿保存法対応の手段の一つとして、契約書の作成や管理などを一括して行える専用のサービスの導入も検討してみてはいかがでしょうか。サービスの導入により、法令順守はもちろんのこと、業務効率化やコストカットを実現することも期待できます。